台湾PCB:硬板位于下滑拐点,软板仍有竞争力 (一)全球PCB产业转移现状:国产替代是拾级而上 2000年,美国PCB产值占全球的约26%,欧洲占16%,日本占28%,这三个地区合占70%:2017年,美国PCB产值约占5%,欧洲占3%,日本占9%,这三个地区合占17%。 过去二十年间,全球PCB产业不断向台湾、中国大陆转移,这两个地区的合计产值占比从2000年的19%到2017年65%(外资厂在中国设厂的产出也计算在中国大陆的整体产值中),大陆本土厂商的产值占比也从2000年的不到5%提升到2017年的超过20%。 从总量上看,目前国大陆和台湾已经是全球最大的PCB生产基地,但是从结构上看,中国大陆承接的主要还是中低端产值,高端产值上依然显著低于外资企业。 多层板产值,目前美日欧韩等大陆及台湾以外的地区合计占比约48%,我国台湾占比31%,大陆占比约21%。国内多层板领域生产水平达到国际领先的大陆厂商包括,深南、沪电、依顿、胜宏、景旺、崇达等,这些厂商已经成功进入戴尔、惠普、华为等核心供应链,无论是技术还是产能都在赶超外资和台湾厂。 FPC和刚挠结合板产值,美日欧韩等大陆及台湾以外的地区占比约63%,我国台湾占22%,中国大陆占15%,国际领先大厂包括苹果的核心FPC供应商旗胜、臻鼎、MFLEX(东山精密)、韩国永丰。 HDI产值,日美欧韩等大陆及台湾以外的地区占比约53%,我国台湾占比38%,大陆占比9%,其中臻鼎、奥特斯、TTM、欣兴、华通等厂商产品较为领先,主要是给高端智能手机供货。大陆厂商中,超声电子、方正科技、依利安达(建滔旗下)等也具备生产HDI产品的能力,但尚无法进入到高端智能手机链。 封装载板产值,日美欧韩等大陆及台湾以外的地区占比约60%,我国台湾占比38%,大陆占比2%。封装载板是目前技术含量最高的PCB品种之一,日本、韩国及部分台湾厂商占领技术至高点,国内仅深南电路实现大规模量产。 总产值上,台湾PCB总产值(包括台湾企业在大陆以外地区产值)从2008年的520亿人民币增长到2017年1273亿人民币,复合增速10.5%。受全球经济危机余波未平影响,2009年总产值同比减少-16.2%,2010年由于手机平板等终端的销量走俏,总产值同比大增68.9%。2012年由于前年泰国水灾、日本地震,大量日资厂订单转向台资,带来总产值同比增长20.5%,从2013年(1058亿人民币,同比+7.6%)开始,增速逐步下滑,2016年出现负增长(1150亿人民币,同比-0.8%)。虽然2017年重回增长轨道(1273亿人民币,同比+10.7%,主要系下游市场需求提升,如Apple采用MSAP新制程主板导致价值量提升,虚拟货币挖矿机新增需求等),但整体处于向下的拐点。 硬板包括多层板和载板,其产值占台湾总产值的约70%,其变化趋势和因素与总产值基本吻合。2017年硬板总产值937亿元人民币,2008年-2017年复合增速7.4%,2009年产值同比下滑-16.9%,2010年产值同比大幅反弹71.0%,2011年开始硬板产值增速逐步回落,2015年出现负增长,2016年基本持平,2017年有所反弹。可以看出,硬板产值处于向下的拐点,台湾PCB的增长乏力是由产值占比较高的硬板带动的,而全球的硬板需求是在稳定增长的,因此中国的硬板厂(尤其是多层板)大有机会。 软板总体情况相对较好,其产值占总产值约25%-30%,从2008年的27亿人民币提升到2017年的337亿人民币,复合增速约32.4%,增长较快主要是因为,软板在智能手机、PC、汽车、可穿戴、其他消费电子中的渗透率提升导致市场需求增强,而美日软板厂逐渐退出市场、韩国厂扩张慢,台资软板厂市场份额不断提升。其中2012年软板产值同比大增287%主要系2011年泰国、日本自然灾害导致旗胜、藤仓为代表的软板厂生产大幅受影响,订单向台资厂转移。可以看出,台湾软板产值增速有所波动,2016年产值下滑主要系智能手机需求萎缩,但台湾软板产值总体仍处于增长通道,未来总体增速会逐渐放缓,但臻鼎、台郡、嘉联益等头部厂商将继续保持2-3年的较强竞争力。 从产值来看,软板的产值复合增速是最快的。其次是单双面板产值从2008年的31.2亿元提升到2016年的116.1亿元,复合增速约17.9%;软硬结合板和导热基板总量相对少,复合增速约14.5%和17%;多层板和HDI复合增速为9.9%-7.5%,封装载板复合增速约1.7%。可以看出,相比于10%的台企PCB总体产值复合增速,软板、单双面板、软硬结合板、导热基板是拉动增长的细分品类,封装载板、多层板和HDI是拖累增长的品类。 从产值占比来看,单双面板的占比从6%提升到10%,软板的占比从9%提升到23%,软硬板占比从1%提升到2%,多层板的占比从35%下降到33%,HDI的占比从21%下降到17%,封装载板占比从27%下降到14%。 可以看出,多层板作为台资企业营业结构的主力,过去十年占比下滑2个pct,保持基本不变(但盈利性大幅滑坡),封装载板占比下滑13个pct,HDI产值下滑4个pct,空出的占比被软板、单双面板、软硬结合板占据等市场总量相对小技术壁垒相对高的品类占据,台资PCB企业过去十年做的主要工作就是,在多层板、载板盈利状况不佳的情况下,逐渐开始转向软板、软硬板、高端HDI、高端单双面板等价值量更高的领域,并且去化一部分前期投放过多的载板产能。

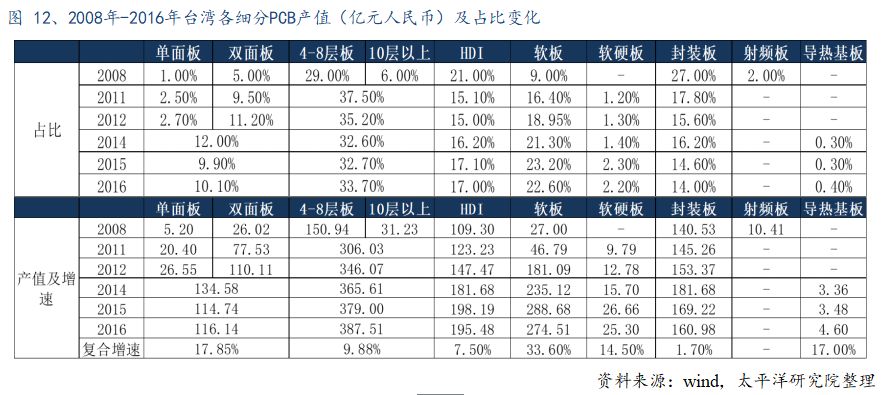

来源:刘翔电子研究